福岡のEC、ネットショップ運営者必見、ネット売買の税務調査の傾向と対策

インターネット取引業は、税務署から狙われやすい業種なのはご存知でしょうか。

調査で申告誤りを指摘されれば追徴課税を支払うことになりますし、悪質な申告漏れと判定された場合には重加算税が賦課されます。

一方で事前に税務調査の対策を行っていれば、調査を受ける確率を低くできますので、福岡国税局管内で活動しているインターネット取引業者が知っておくべき、税務調査のポイントを解説します。

インターネット取引業者に対する税務調査の実施状況

令和元事務年度における福岡国税局の所得税の実地調査件数は2,386件で、そのうちインターネット取引業者に対する調査件数は120件と全体の5%です。

(実地調査は、調査担当者が自宅や事務所に訪れて調査する方法。)

実地調査による、インターネット取引業者の1件当たりの申告漏れ所得金額は1,163万円、1件当たりの追徴税額は286万円です。

所得税の実地調査全体の追徴税額は150万円ですので、インターネット取引業者は平均の1.9倍も追徴課税を支払っていることになります。

インターネット取引業者が税務調査の対象となりやすい理由

事業を行っている方であれば、税務調査を受ける可能性は誰でもありますが、ECなどのインターネット取引業者が税務調査の対象になりやすいのは、2つの理由が考えられます。

新しい業界は税務調査を受けやすい

税金の歴史から考えると、インターネット取引業者は比較的新しいジャンルに区分されますし、グローバル化も相まって国税組織全体として税務調査を力が注がれています。

昔から存在する業種については、業界全体で税務署との関係性を築いており、納税意識も高いです。

それに対し新しい業界は法整備が間に合っておらず、業界としての税務署との協力関係を築けていません。

また納税者の税金に対する知識や認識不足により、確定申告自体をしていない人も多く存在するため、税務署は摘発のために積極的に税務調査を実施しています。

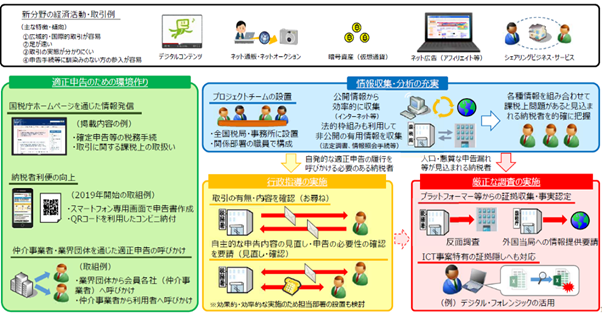

国税組織は「シェアリングエコノミー等新分野の経済活動の適正課税の確保に向けた取組」として、インターネットに関連した事業の情報収取や分析、税務調査を実施していることを公にしています。

インターネットを通じた取引は今後さらに活発になりますので、税務署からの目線は一層厳しくなることを前提に対策しなければなりません。

出典:シェアリングエコノミー等新分野の経済活動の適正課税の確保に向けた取組の概要(福岡国税局)

https://www.nta.go.jp/about/organization/fukuoka/release/r01/shotoku_shohi/02.htm#a01

インターネット上に証拠が残るので摘発しやすい

税務署は申告誤りを指摘する際、納税者に指導内容の理由を説明する必要があるのですが、脱税の疑いがあっても、脱税した証拠を示すことができないと摘発できません。

そのため調査担当者の立場からすると、証拠が残りにくい現金取引よりも、証拠が確認しやすいインターネット取引の方が調べやすいです。

またインターネット取引の履歴は、インターネット上に残りますし、ネットの情報を改ざんすることもできません。

そのため申告内容と取引内容に相違があれば、税務署からすぐに指摘を受けますし、申告内容に疑義があれば、簡単に情報を集めることができる点もインターネット取引業者が調査対象になりやすい理由の一つです。

インターネット取引業者がやるべき税務調査対策

確定申告書を提出している人全員が、税務調査を受けているわけではありません。

またインターネット取引業者でも、対策を講じるだけで税務調査を受ける確率を下げることは可能です。

税務調査を受けないようにすることが何よりも重要

追徴課税の支払いを回避するためには、税務調査を受けないことが重要です。

税務調査を受けても申告内容に誤りが無ければ、追徴課税を支払うことにはなりません。

しかし福岡国税局管内で調査対象となったインターネット取引をしていた120人のち、非違事項を指摘されたのは105人と、指摘割合は87.5%にもなりますので、税務調査を受けた時点で追徴課税を支払う可能性は高いです。

一方で、税務署には毎年多くの申告書が提出されており、現実的にすべての申告書に対して税務調査を実施することはありません。

調査できる件数が限られている都合上、調査担当者は明らかなに不正が行われている申告や、申告誤りが見込まれるものから優先的に調査を行います。

そのためケアレスミスなど、申告内容に疑いを持たれる要素を無くすだけで、税務調査を受ける確率は低くなります。

証拠書類・データは破棄せず保管しておくこと

税務調査を受けることになったとしても、申告内容に問題が無ければ追徴課税を支払うことになりません。

税務署は経費等を確認する際、物的証拠を重視する傾向があり、税務調査に際しては領収書など物的証拠の提示を求めてくることがあります。

経費として支出したのが事実であったとしても、口頭の説明だけでは経費計上が認めない可能性もあります。

したがって税務調査で経費を否認されないためには、取引データは保存し、経費の領収書などは捨てずに保管しておくことが大切であり、税務署から提示を求められた際はすぐに対応できるように準備してください。

まとめ

税務署には強力な権限が付与されており、金融機関はもちろんのこと、反面調査として取引先を調べることも可能です。

税務調査の対象となれば細かい部分まで調べられますし、税務署は成果を上げるために申告漏れ・誤りを探しますので、「税務署にはバレないだろう」との認識は誤りです。

税務調査を受けることになれば時間と労力も消費しますので、調査を受けないための対策を講じてください。

この記事へのコメントはありません。